시내 디럭스 슬롯 무료 동전 - 2024년 실시간 업데이트

주택담보대출 8387억원 늘어

감소하던 신용대출마저 1조원 넘게 늘어

금융 당국,은행에 “가계대출 관리” 주문

주요 시중은행의 가계대출이 이달 들어 2조원 넘게 증가했다.주택담보대출은 물론 최근 들어 감소세를 보이던 신용대출마저 1조원 이상 늘어났다.올해 하반기 금리가 인하될 것이라는 기대감으로 부동산·주식 등에 빚투(빚내서 투자) 열풍이 살아날 조짐을 보이고 있는 것이다.

7일 금융권에 따르면 5대 은행(KB국민·신한·하나·우리·NH농협)의 이달 4일 기준 가계대출 잔액은 총 710조7558억원이다.6월 말 가계대출 잔액 708조5723억원과 비교하면 불과 4영업일 만에 2조1835억원이 증가한 것이다.

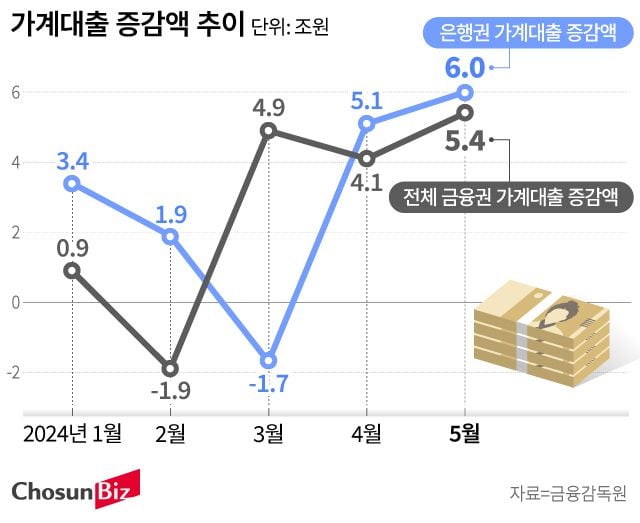

올해 들어 줄어들던 은행권의 가계대출 잔액은 지난 4월부터 다시 늘어나고 있다.6월 한 달 사이 5조3415억원 급증하면서 2021년 7월(6조2000억원) 이후 2년 11개월 만에 증가 폭이 가장 컸다.

가계대출 종류별로는 최근 주택 거래 회복세에 따라 주택담보대출이 6월 말 552조1526억원에서 이달 4일 기준 552조9913억원으로 8387억원 늘어났다.감소세를 보이던 신용대출마저 이달 들어 1조879억원 증가해 잔액이 103조8660억원에 달했다.

이렇게 가계대출이 증가하는 것은 올해 하반기 피벗(통화정책 완화)을 확신하며 부동산·주식 등 투자 심리가 회복되고 있기 때문으로 해석된다.은행권은 부동산 경기 회복,공모주를 비롯한 국내외 주식 투자 자금 수요,시내 디럭스 슬롯 무료 동전2단계 스트레스 총부채원리금상환비율(DSR) 실행 연기,정책자금 대출 증가,금리 인하 등을 가계대출 증가 요인으로 꼽았다.

부동산 매수 심리는 최근 은행 창구에서 체감할 수 있을 정도로 강해지고 있다는 게 은행의 설명이다.한국부동산원에 따르면 이달 첫째 주(1일 기준) 서울 아파트값은 전주보다 0.20% 올라 2021년 9월 셋째 주(0.20%) 이후 약 2년 9개월 만에 가장 큰 상승 폭을 기록했다.한 은행 관계자는 “서울 아파트값이 오르면서 차주(돈을 빌리는 사람)들의 주택 매수 심리가 강한 상황”이라고 설명했다.

주식 빚투 수요까지 되살아나며 가계대출을 자극하고 있다.은행권에서는 신용대출이 이달 들어 급증한 것은 지난 2∼3일 진행된 게임업체‘시프트업’의 일반투자자 대상 상장 공모 청약이 영향을 미친 것으로 보고 있다.이번 공모주 청약에는 18조5000억원 이상의 증거금이 몰렸다.증거금의 출처는 상당수 은행 신용대출일 것으로 보인다.

공모주뿐 아니라 최근 국내외 증시 활황도 가계대출 증가에 영향을 미치고 있다.코스피는 지난 5일 2862.23으로 2022년 1월 18일(2902.79) 이후 2년 5개월여 만에 가장 높은 수준을 기록했다.미국 뉴욕증시 역시 5일(현지시간) 스탠더드앤드푸어스(S&P) 500(5567.19)과 기술주 중심의 나스닥(1만8352.76) 모두 사상 최고 기록을 경신했다.

금융 당국은 가계대출이 다시 급증할 조짐을 보이자 “가계부채 관리를 강화하라”고 은행권에 주문했다.은행권은 우대금리 축소 등을 통해 금리를 높이는 등 대출 문턱을 높이고 있다.다만,시내 디럭스 슬롯 무료 동전자금 조달 수단 중 하나인 은행채 금리가 기준금리 인하 기대의 영향으로 떨어지는 등 시장금리가 내려가고 있어 실질적인 은행의 대출 문턱은 낮아지고 있는 상황이다.

KB국민·신한·하나·우리은행의 5일 기준 주택담보대출 혼합형(고정) 금리(은행채 5년물 기준)는 연 2.900∼5.370%다.지난달 21일(연 2.940∼5.445%)과 비교해 상단이 0.075%포인트,하단이 0.040%포인트 낮아졌다.같은 기간 혼합형 금리의 주요 지표인 은행채 5년물 금리가 국내외 기준금리 인하 기대 등의 영향으로 3.454%에서 3.396%로 0.058%포인트 하락한 것이 영향을 미쳤다.

신용대출 금리(1등급·만기 1년)도 연 4.160∼6.160%에서 4.030∼6.030%로 상·하단이 0.130포인트씩 내려왔다.지표 금리인 은행채 1년물의 낙폭(-0.174%포인트)과 유사한 흐름을 보이고 있다.